8月4日,美国高功率半导体和光纤激光器供应商恩耐激光(nLIGHT)公布了截至2022年6月30日的第二季度财务业绩。

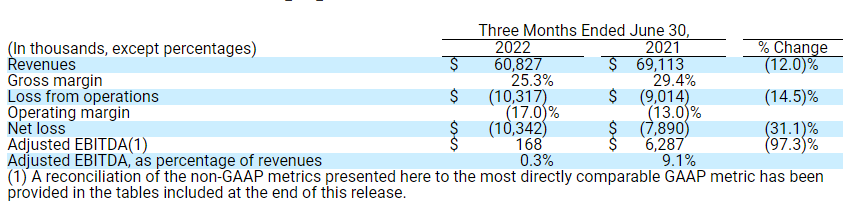

财报显示,今年第二季度nLIGHT实现总营收6080万美元(其中产品营收4820万美元,开发营收1260万美元),同比下降了12.0%。综合毛利率为25.3%,去年同期为29.4%。净亏损1030万美元,去年同期净亏损790万美元。摊薄后每股净亏损为0.19美元。

在过去的四个季度中,该公司的营收超过市场普遍预期的两倍。不过自年初以来,恩耐的股价已经下跌了45.6%,今年以来的表现一直逊于大盘。

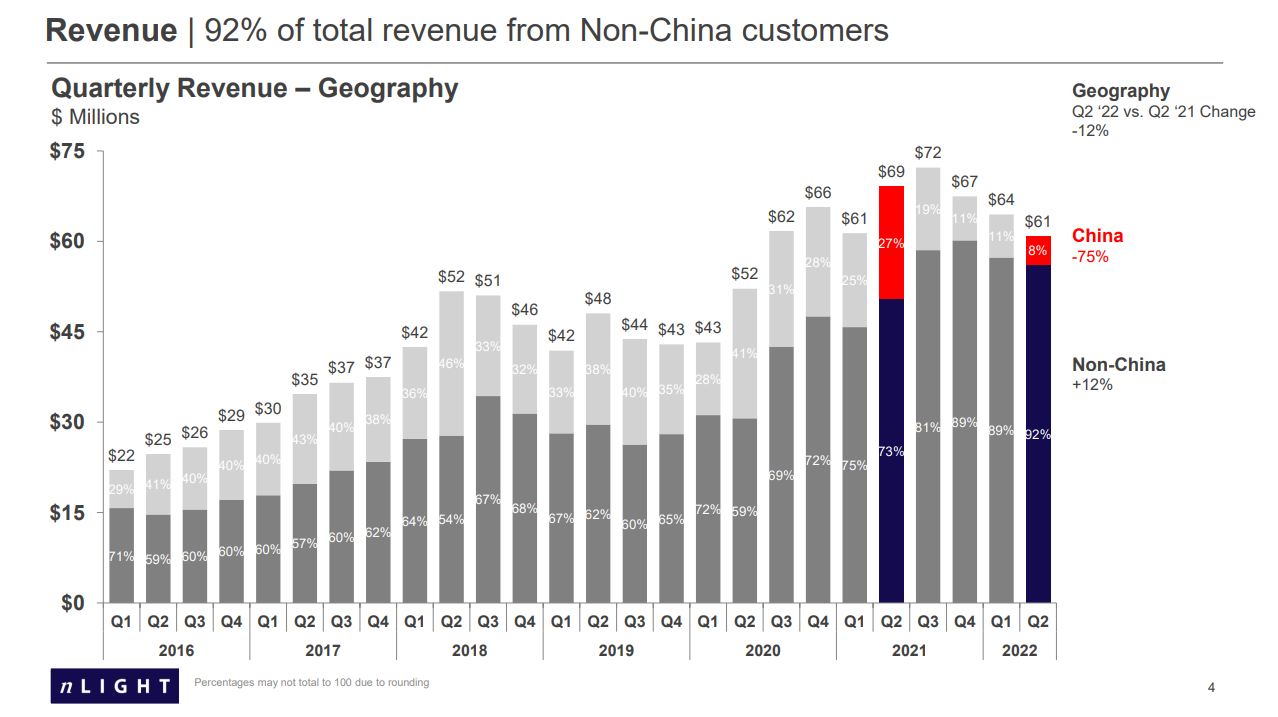

地理区域市场分析

恩耐(nLIGHT)第二季度的销售正继续向中国以外市场转移。财报显示,本季度该公司在中国以外的市场收入同比增长12%,达到5612万美元,占总营收的92%。而中国区域市场营收占比为8%,收入仅有488万美元(约合3292万元人民币),同比下降19%。

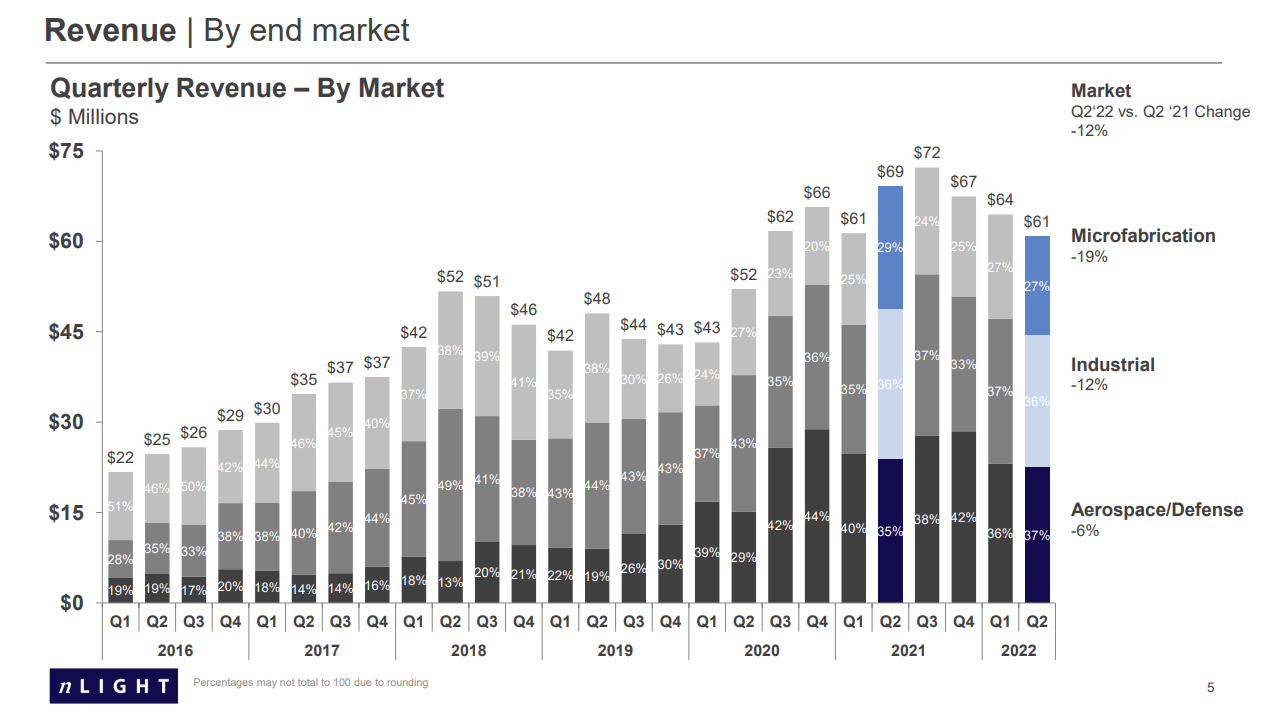

终端市场分析

本季度,nLIGHT在3个主要终端市场各自的总收入同比均有略有下降。其中,精密制造(微加工)市场收入同比下降19%,达到1647万美元,健康的需求环境和医疗领域的新机遇,是本季度这一终端市场的主要推动力;工业应用市场收入同比下降12%,达到2196万美元,切削、焊接与增材制造业务均推动了这一增长,中国以外地区所有工业应用(切割、焊接和增材制造)同比增长43%;航空航天和国防市场收入同比下降6%,为2257万美元,主要受益于定向能开发项目的持续进展。

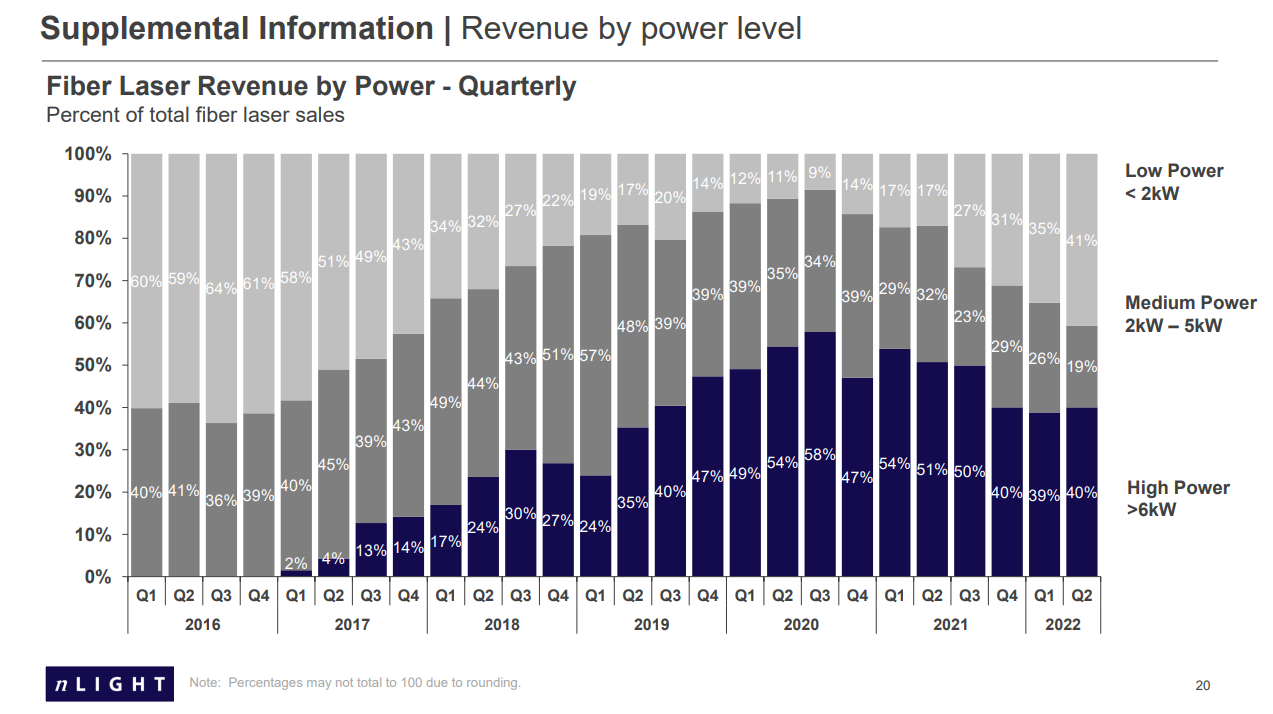

另外,按不同产品功率分,恩耐本季度在各个功率区段产品的营收分布如下:

高层评价

nLIGHT总裁兼首席执行官斯科特·基尼(Scott Keeney)指出,尽管中国市场特别是上海地区因新冠疫情封锁造成了重大运营挑战,但恩耐仍实现了稳健的季度业:“对中国以外工业客户的销售同比增长43%,以及对微细加工的持续强劲需求,使我们在我们的指导范围的中间点产生了产品收入。在定向能(Directed Energy)领域,我们向多个客户交付了新产品,并继续在我们的核心开发项目中取得良好进展。”

他补充称:“良好的产品组合和对我们的战略收入增长目标的坚定执行,帮助推动毛利率高于指导的高端。本季度经调整的EBITDA为正。我们强大的资产负债表和对核心战略市场的关注,使我们有信心实现长期增长目标。”

本季度,恩耐还在人事与高管任命方面迎来了新进展——Chris Schechter加入其团队并担任首席运营官(COO)。Chris最近担任Celestica的运营、航空和国防副总裁,他在制造领域拥有丰富和强大的经验背景,有利于支持推动恩耐实现持续增长的目标。

前景展望

展望2022年第三季度,nLIGHT预计收入将在6000万美元至6600万美元之间,毛利率将在21%至25%之间,经调整的EBITDA将在100万美元至200万美元之间。

关于恩耐(nLIGHT)

nLIGHT成立于2000年6月,是工业、微加工、航空航天和国防应用领域大功率半导体和光纤激光器的领先供应商,其主要业务为设计、开发和制造激光器关键部件。nLIGHT总部位于华盛顿的卡马斯,在美国、中国、芬兰、韩国和意大利拥有1300多名员工。

注:文中图片来自nLIGHT