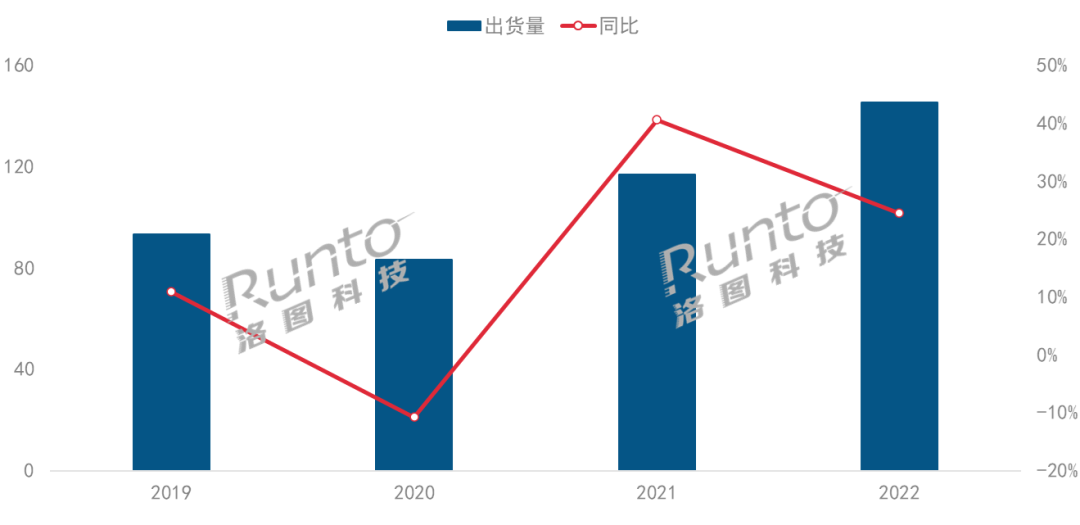

根据洛图科技(RUNTO)最新发布的《全球及中国大陆激光投影市场分析季度报告(Global and China Laser Projector Market Analysis Quarterly Report)》,2022年,在持续欠佳的社会经济景气度之下,激光投影市场呈现了较强的发展韧性,全球激光投影(包括激光电视)市场出货量为145万台,同比增长24.4%。

2019-2022年全球激光投影市场出货量变化

数据来源:洛图科技(RUNTO), 单位:万台,%

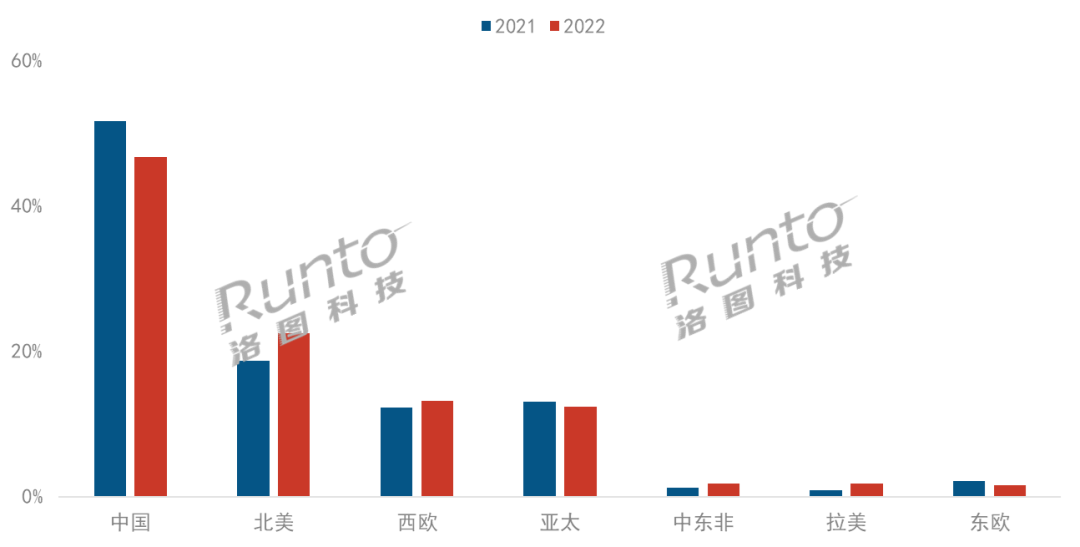

全球激光投影市场区域格局

分区域看,2022年中国大陆激光投影(包括激光电视)市场出货量为67.9万台,同比增长12.6%。中国大陆已是全球激光投影机最大的消费市场,市场份额达到47%。

同期,北美市场份额增长至23%,保持全球第二大市场的地位;西欧地区在2022年度超过亚太地区,成为第三大市场,占比达到13%;中东非和拉美地区实现增长,均占据约2%的市场份额。

2021-2022年全球激光投影分区域出货量结构

数据来源:洛图科技(RUNTO), 单位:%

中国大陆市场:家用快速增长,工程商教下滑明显

聚焦到中国大陆市场,2022年,家庭显示需求的大屏化和多场景化带动家用市场份额攀升至65%,增长8个百分点。市场详情可以参考早前发布的《年报 | 2022年中国大陆家用激光投影市场总结与展望》。工程市场受到疫情因素的压制,全年销售不理想,出货量份额下滑至17%。商教市场出货量同比下滑4.7%,份额下降至19%。但是,智能应用系统的搭载率不断提升,以及产品的轻量化和便携性拓宽了激光商务投影应用的宽度,商务投影出货量实现29%的增长。

中国大陆激光投影市场应用场景出货量占比

数据来源:洛图科技(RUNTO), 单位:%

中国大陆工程市场:日系消退,国产品牌崛起

2022年,中国大陆工程激光投影市场出货量完成11.3万台,同比下降10%;市场CR8指数达到75.4%,较2021年进一步提升。市场格局进一步集中的同时,品牌仍在不断扩容:海信和长虹入局,厦门海同推出自有激光工程投影品牌—霍科思,神州数码推出自主品牌—神州云科,以及打印机厂商柯尼卡美能达。

虽然日系品牌在行业地位逐步消退,但爱普生在工程市场以23%的市场份额保持了优势,位居第一。光峰、视美乐、索诺克等本土品牌加速产品布局和场景创新,在量和质两个维度上表现出强大竞争力,呈现不同程度的增长。

在产品线布局上,外资品牌和本土品牌走向不同的方向:本土品牌继续向高端延伸,如光峰推出3款2万级流明的G系列高亮工程投影机;外资品牌则补齐入门级产品线,如巴可上市了6000/7000流明的IQ6系列固定镜头激光工程投影机。

2022年中国大陆工程激光投影市场品牌份额

数据来源:洛图科技(RUNTO), 单位:%

中国大陆商教市场:商务激光投影智能化

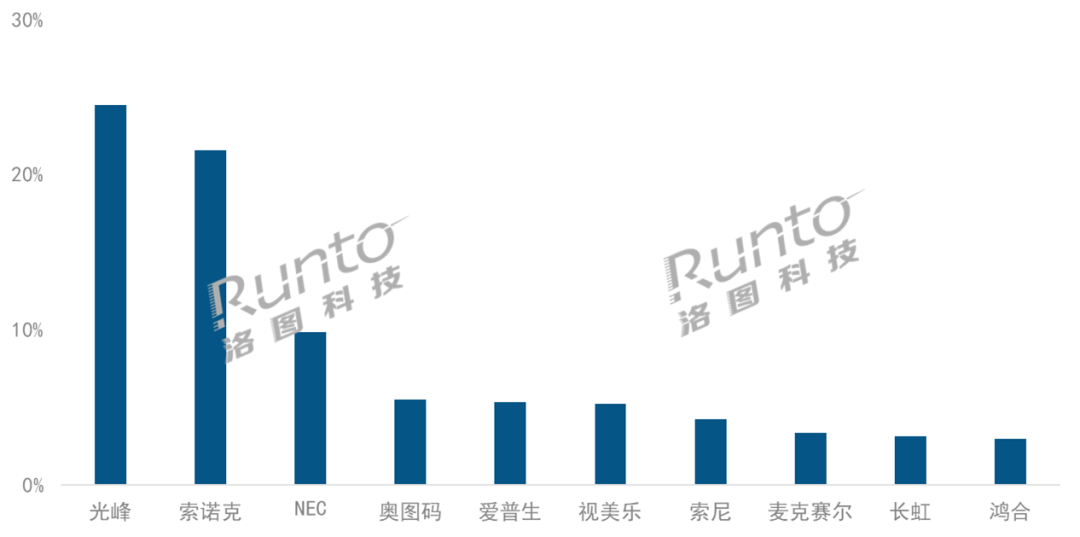

2022年,中国大陆商教市场出货量为12.8万台,同比下降4.7%。从品牌格局来看,光峰、索诺克两大品牌分别以24.5%和21.6%的份额位居前两名;NEC、视美乐通过增加多条产品线布局,份额均提升3个百分点,达到10%和5%。

2022年以来,无论是国内光峰、宝视来、索诺克、华录,还是日系爱普生、理光、NEC等品牌,都针对性推出商务智能激光投影新品,瞄准企业会议互动、沉浸式办公体验、公共娱乐空间互动显示需求等场景。根据洛图科技(RUNTO)数据显示,2022年,中国大陆商用激光投影市场中智能产品的出货量占比已超过10%。

2022年中国大陆商教激光投影市场品牌份额

数据来源:洛图科技(RUNTO), 单位:%

整体来看,2022年低迷的环境并没有影响品牌在产品端的持续投入,国内市场仍处于激烈的竞争态势。传统外资巨头开展下沉市场的产品线布局和升级,本土商用激光投影品牌在产品上全面扩容。这也表现出企业对激光投影在娱乐大屏、亮化工程、智能化商务等领域的未来充满信心。

在外部宏观环境并无恶化,内部环境企业积极布局的大前提下,洛图科技(RUNTO)预计,2023年,全球激光投影市场出货量将达167万台,同比近15%的增长;其中,中国大陆激光投影市场出货量将达85万台,同比增长25.7%。

原文标题 : 年报 | 2022年全球及中国大陆激光投影市场总结与展望