近日,广东利元亨智能装备股份有限公司回复了上交所问询函的相关内容,对企业当前面临的问题做出了回应。

业绩持续调整

2023年,锂电行业总体不振的基调乃是众所周知,许多相关企业面临不同程度的经营压力。利元亨在经过2022年的蓬勃发展之后,2023年业绩显得有些好景不再,营收虽仍处于上升中,但净利润却遭遇亏损。

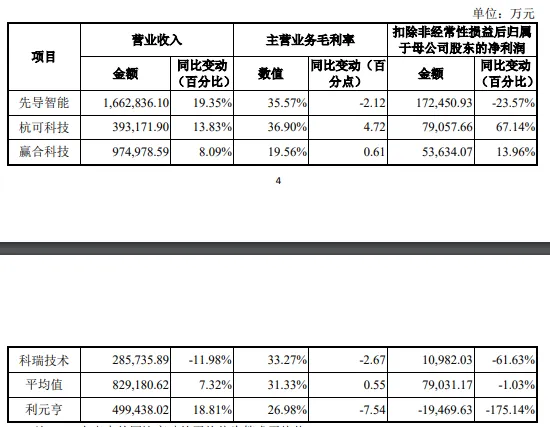

而利元亨面对的处境似乎更为不利。从营收变化而言与同行业企业不存在明显差异,然而主营业务毛利率与净利润下滑情况,均较几家同行企业更甚:

对毛利率下滑,利元亨做出的解释为:

· 公司切入动力锂电领域时间相对较晚,且未形成较好的规模化效应;

· 动力锂电设备业务收入占主营业务收入的比重,由2022年度的36.66%提升至2023年度的68.41%,然而动力锂电毛利率相对于消费锂电普遍较低;

· 公司的境外业务正在开拓中,成果尚未显现,境外业务占比相对较低。

我们也注意到,利元亨在动力锂电业务前中段的标准化机型产品占相当比重;而定制化程度高、竞争程度低,毛利率丰厚的中后段设备占比相对不高。这可能也是利元亨业绩承压的原因之一。

为了缓解当前困局,利元亨也正采取多种努力:

· 公司积极主动调整产品策略,立足消费锂电开拓海外业务,并在动力锂电设备业务聚焦毛利率水平高的中后段工艺设备。

· 公司员工人数6810人,较2023年底员工人数7997人减少1187人,人员薪酬福利相关成本费用支出下降明显。并陆续退租部分场地,减少租金、物业费、水电费等相关费用。

此外,利元亨也正加强新产品研发并落实资金管理,进一步提升应对市场波动的能力。

比亚迪影响可观

此外,利元亨存在较多应收账款,部分已出现逾期现象。

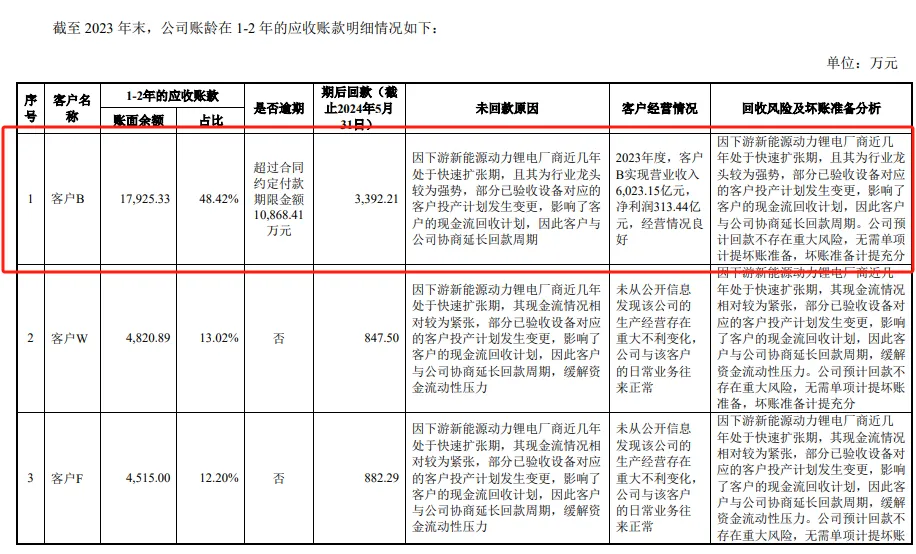

根据企业披露,其账龄在一至两年的应收账款明细情况如下:

其中第一大账款来源为与利元亨长期合作的新能源汽车头部企业——比亚迪,占比达48.42%。

且我们注意到,比亚迪在行业内的强势地位,可能致使利元亨在收款方面进行了一定程度的“妥协”。利元亨表示,因下游新能源动力锂电厂商近几年处于快速扩张期,且比亚迪作为为行业龙头较为强势,部分已验收设备对应的客户投产计划发生变更,影响了客户的现金流回收计划,因此与公司协商延长回款周期。

据了解,比亚迪曾与利元亨签订《优选协议》,利元亨为比亚迪提供包括动力锂电设备、智能仓储、电驱总成系统、汽车部件自动化产线等,并已交付至比亚迪国内大部分基地及海外巴西、匈牙利基地,2023年利元亨更是荣获比亚迪特别贡献奖。基于比亚迪等客户过往的良好信用、业务往来和行业地位,利元亨认为,预计回款不存在重大风险,无需对各单项计提坏账准备,坏账准备计提充分。

资产负债风险

此外关于利元亨的资产负债率也引来了上交所的关注。

2023年末,利元亨有息债务(短期借款、一年内到期的长期借款、 长期借款和应付债券)约为26.3亿元,占资产总额的比例为26.47%。与同行业可比公司资产负债率对比,处于较高水平:

利元亨解释为,2022年发行可转换公司债券导致负债余额上涨,剔除应付债券后的资产负债率为67.49%;且利元亨上市时间偏晚,股权融资金额亦低于同行业可比公司,以及公司由消费锂电转向动力锂电的时间相对偏晚,在2023年仍处于成长期,故而资产负债率较高。

同时,我们也注意到,利元亨经营活动产生的现金流量净额分别为-12.6亿元。大额负数导致的资金压力风险,以及公司较高资产负债率导致的偿债能力风险仍然存在。

此外,截至2024年5月31日,利元亨授信总额度28亿元,已使用20.7亿元,未使用授信额度7.3亿元。但利元亨在手订单金额达约50.2亿元,且在手订单主要来自新能源科技、比亚迪、微宏动力、宁德时代等国内外知名锂电池厂商,这些头部客户大多经营情况良好且订单量较为稳定,背靠大额在手订单作为“底气”,利元亨仍有迎来“第二春”的可能。