1月21日,亚威股份发布《2025年度向特定对象发行A股股票预案》公告。据公告内容显示,亚威股份本次向特定对象发行股票的发行对象为扬州产业投资发展集团有限责任公司(以下简称:扬州产发集团)。

扬州产发集团拟以现金方式认购亚威股份本次发行的全部128235074股A股股票,发行数量不超过本次发行前公司总股本的30.00%,发行价格为7.28元,预计募集资金9.34亿元,募集资金主要用于伺服压力机及自动化冲压线生产二期项目建设;补充流动资金、偿还银行借款。2025年1月20日,亚威股份已与扬州产发集团签署了《股份认购协议》。

假设自本次发行董事会决议公告日至发行日公司总股本不变,本次发行完成后,扬州产发集团通过认购上市公司向特定对象发行股票的方式,将持有亚威股份 128235074股股票,占发行完成后上市公司股份的比例为18.91%(剔除回购专用证券账户股份数量影响,占比为19.09%)。

根据2025年1月20日扬州产发集团与亚威股份主要股东亚威科技、吉素琴、冷志斌、施金霞、潘恩海、朱鹏程签订的《合作框架协议》,本次发行完成后,将对亚威股份董事会进行改组,改组后的董事会人数仍为9名,其中扬州产发集团有权提名或推荐5名非独立董事和2名独立董事候选人。

通过以上方式相结合,扬州产发集团将成为亚威股份的第一大股东,能够决定亚威股份董事会半数以上成员选任,从而拥有公司控制权。扬州产发集团将成为亚威股份 的控股股东,扬州市国资委将成为亚威股份的实际控制人。其中,扬州产发集团是扬州市国资委下属的重要国有资本运营平台。

据公告显示,本次实行定增的主要目的总结如下:

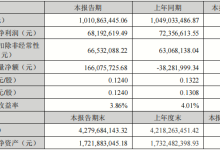

提升公司资本实例,优化财务结构:具体而言,最近三年末和2024年9月末,亚威股份资产负债率分别为50.98%、56.79%、59.13%及60.83%,资产负债率不断提高;

公司应收款项和存货合计账面价值分别为16.09亿元、17.68亿元、18.10亿元及 20.20亿元,应收账款及存货账面价值持续增长,对公司营运资金占用持续增加;

截至2024年9月30日,公司有息负债余额达到9.67亿元,占净资产比例为 52.82%,公司资金压力、债务负担逐年增加,存在一定财务风险。

因此,本次发行募集资金将部分用于补充流动资金和偿还银行借款,进一步优化亚威股份资本结构、降低资产负债水平,公司资本实力和抗风险能力将进一步增强,有利于公司拓展业务、提升市场地位。

促进公司股东结构转型,提升抗风险能力

亚威股份系原地方国有企业改制而来,股权结构较为分散,自2014年3月至今,无控股股东及实际控制人。通过本次定增,可以优化亚威股份的股权结构和公司治理结构,同时提升公司的抗风险能力。

增强资金实力,为新兴业务发展增效提速

通过本次发行股票募集资金,亚威股份资金实力将进一步增强,为公司新兴业务发展增效提速;本次发行募集资金投入伺服压力机及自动化冲压线生产二期项目建设,形成伺服压力机及自动化冲压线的关键大型结构件的自主配套生产能力,从而巩固机床产品生产能力。