日前,美股上市的激光雷达企业纷纷公布2021年Q4及全年财报。从各家交卷结果来看,业绩普遍亏损,分化趋势已显现。

不过,在美上市公司普遍营收惨淡,国内市场却一片火热:资本持续涌入,车企跑步进入赛道。最近几年,量的快速增长是大确定性,但激光雷达最终是真浪潮还是假刚需还具有不确定性。

海外龙头:亏损是主旋律,分化已显现

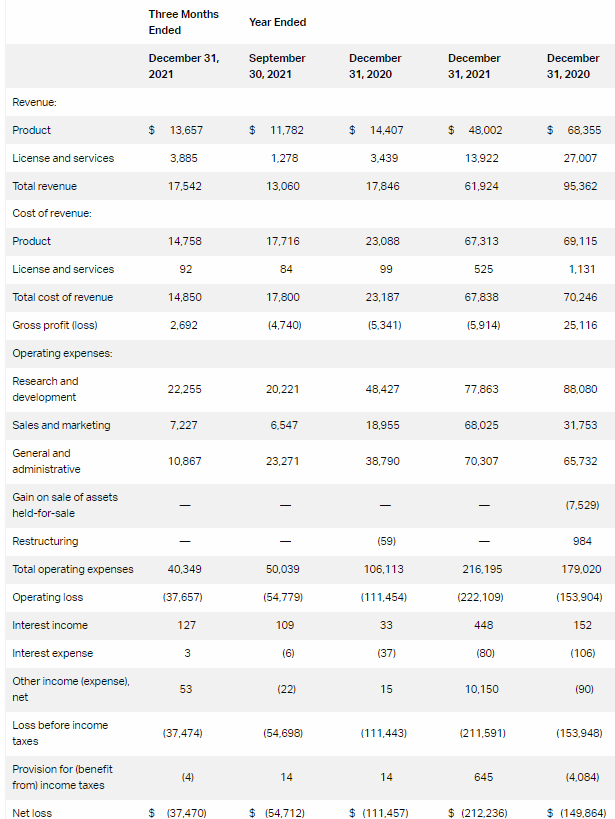

在公布财报的几家激光雷达企业里,激光雷达第一股Velodyne去年营收最高为6190万美元,但是仍然远低于前年同期的9540万美元,同比跌幅为35%;净亏损从2020年1.5亿美元扩大到2.1亿美元,其中Q4净亏损3750万美元。

财报中相对乐观的数据是,相较于2020年,Velodyne去年激光雷达出货量超过15000个,增幅达到35%。

与许多完全专注于汽车市场的供应商不同,Velodyne也瞄准工业自动化和机器人领域,并且认为激光雷达商业化的第一波浪潮将出现在这些领域,而非汽车领域。在日前的投资者电话会议上,该公司首席执行官Ted Tewksbury透露,目前汽车端贡献了约30%的销售额。展望未来,该公司预计2022年第一季度的营收在1000万美元至1200万美元之间。

图片来源:Velodyne

Luminar 是去年第二家通过SPAC方式上市的激光雷达公司。2021年,其营收同比增长129%至3200万美元;净亏损为2.38亿美元,比前年同期收窄34.3%。

尽管Luminar在2021年的运营活动中花了近1.5亿美元,但其资产负债表中的流动资产仍有近8亿美元。

在全球十大汽车制造商中,已经有7家成为Luminar客户,其中沃尔沃和戴姆勒是其最大的两个客户。获得主机厂认可,自然也在资本市场有所反应。该公司当下的股价为15美元,市值位居5家上市激光雷达公司之首,为50亿美元左右。而对于其他专注于汽车前装市场但是没有上市的激光雷达企业而言,这一市值或许具有参考价值。

图片来源:Luminar

0uster2021营收从前年同期的1687万美元增长至3400万美元;净亏损从2020年的1.07亿美元收窄至9400万美元。该公司为2022年设立的目标为:营收翻倍,在6500万-8500万美元之间;毛利润率将维持在25% - 30%。

去年,0uster汽车业务占其出货量的34%。根据公司的预测,到2025年TAM(潜在市场范围)价值约为86亿美元,其中汽车业务在其四大主要业务(汽车、机器人、工业、智能基础设施)中占比最小,仅为22%。

与Velodyne的思路差不多的是,0uster也希望通过非汽车业务积累生产制造经验,降低成本,以迎接由汽车行业引领的第二波激光雷达增长期。只不过,资本市场似乎不吃这两家厂商”画的饼“,去年Velodyne和Ouster的市值呈陡崖式下滑,远不及在汽车市场快速出击的Luminar。

图片来源:Ouster

在Ouster公布年度业绩之后,另一家激光雷达公司Aeva也交出答卷。就2021年全年来看,Aeva营收几乎是前一年的两倍,达到930万美元;净亏损也从前一年的2557万美元扩大至1.02亿美元。

去年11月,智加科技宣布与Aeva展开合作,后者将为搭载PlusDrive的监督式自动驾驶和完全自动驾驶重卡两款产品提供车规级远程4D激光雷达。另外,Aeva曾于去年初宣布和自动驾驶卡车公司图森未来合作,在后者的自动驾驶卡车中部署Aeva4D激光雷达。

业界周知,重卡的制动距离远高于普通乘用车。因此,自动驾驶重卡的传感系统需要在超远距离完成物体检测、判断其所在车道并对速度作出准确估计。Aeva的4D激光雷达可对远至500米以外的每个点的速度和位置进行精确感知,这也就不难理解重卡自动驾驶公司选择与其合作。

图片来源:Aeva

最后一家公布年度业绩成绩的是Innoviz——该公司于2021年的营收同比下滑40%至550万美元;净亏损从前年的8100万美元扩大到1.54亿美元;运营费用从2020年的6620万美元增长至1.53亿美元,主要是因为股权激励支出和人事相关的费用明显增加。

Innoviz在财报中透露,其去年用于研发的费用同比增长40%至9330万美元,其中包括2550万美元的股权激励支出。由此可见,初创科技公司对人才招募的投入力度极大,当然这也从一定层面看出其对产品研发的重视。

图片来源:Innoviz

综合来看,上述几家激光雷达公司虽然抢先登陆二级市场,更快拿到资金,但是无一例外地交出亏损答卷。这样的成绩单在预料之中,因为这些公司正处于上升阶段,团队扩张、技术研发和生产设施建设都是烧钱巨坑。

就已经上市的激光雷达企业来看,内部分化已显现:单纯画饼已经没那么有效,收获更多车企定点的厂商,在市值表现上明显好看。“在国内,车企定点也是衡量激光雷达初创公司估值的一个重要因素”,毅达资本赵女士在接受盖世汽车采访时如是表示。如果激光雷达厂商定点车企,那么起码意味着产品要过车规级。而毕竟不同于传统零部件领域,车规级激光雷达的要求会更高。

国内市场:资本持续涌入,车企跑步入场

铁打的二级市场,流水的激光雷达企业。2月,激光雷达初创公司Quanergy、Cepton则通过SPAC的方式在美国上市。

虽然尚且没有中国企业闯入二级市场,但是国内一级市场一片火热。相关统计数据显示,在过去的2021年,国内全年与激光雷达相关的融资事件合计25起,金额超140亿元,车载激光雷达共收获近38亿元的资金。

就在刚刚过去的2月25号,速腾聚创宣布了新一轮战略融资,投资方包括比亚迪、宇通、香港立讯有限公司、德赛西威、星韶创投、晨岭资本、湖北小米长江产业基金、中新融创、康成亨等。

大家细品,如果上述融资顺利完成,这意味着速腾聚创投资方完整涵盖了上游供应商、下游整车厂、新锐产业资本和专业投资机构,达成产业链完整布局。

而这对于现阶段的车载激光雷达而言是至关重要的一步棋——只有更早量产、获得客户订单的玩家,才能更快盈利、实现可持续发展。鉴于资本的集聚效应,行业领头羊或将获得更多优质资源、占据有利生态位,逐步形成马太效应。相比之下,如果一直无法量产,则可能会被遗忘在历史的长河中。

第二代智能固态激光雷达M1,图片来源:速腾聚创

而从投资方角度来看,主机厂正跑步进入激光雷达赛道。以比亚迪为例,实际上在去年12月,比亚迪与速腾聚创宣布达成战略投资协议及战略合作框架协议。

时间仅过去两个月,速腾聚创此次正式官宣获得比亚迪投资。多位业界人士就此表示,比亚迪极有可能领投速腾聚创,且计划全线车型搭载激光雷达。

在投资激光雷达这件事上,比亚迪节奏明显加快了起来。而在比亚迪之前,小鹏汽车和上汽也有跑步入场的趋势。1月10日,一径科技正式宣布完成数亿元Pre-C轮融资。本轮融资由小鹏汽车领投,上汽集团旗下尚颀资本、东风交银汽车基金、老股东英特尔资本继续加注。华兴资本担任此次融资的独家财务顾问。

但需要注意的是,虽然小鹏参与一径科技的融资,但业界周知前者最新定点的为大疆Livox。另一方面,上汽定点的供应商应该是速腾聚创,即便前者参投一径科技。简而言之,一径科技虽然已经拿到小鹏和上汽的投资,但当下还仅限于资本层面,距离定点还有一些距离。

在刚刚过去的2021年,我们看到众多车企新车型定点了激光雷达,将激光雷达作为新车型的一个卖点和亮点,并且希望消费者为此买单。

自主品牌中,蔚来定点图达通Innovusion,并且蔚来资本是后者的初始投资方;百度旗下新造车品牌集度定点的供应商是百度此前投资的禾赛。对于投资方(车企)而言,一边选择有前景的供应商,一边通过股权投资的方式获得资本层面的收益,这是一个不错的选择。

此前一段时间,激光雷达价格动辄数万美元,因此其主要客户集中在自动驾驶科技公司和地图公司。现在随着新技术路线的应用,激光雷达的成本逐渐下探,为车企量产上车创造了条件。更有甚至,有品牌在预热海报上喊话单车4个激光雷达以下不要说话。当然,这不排除有些企业已经将激光雷达作为宣传噱头,存在硬件堆砌的可能。

未来两年或是厂商竞争的重要窗口期

近年来,伴随着自动驾驶产业逐步进入量产落地的爬坡期,激光雷达或将迎来一波机遇。Yole 此前给出预测——激光雷达市场规模将从2020年的18亿美元增至2026年的57亿美元,年均复合增长率将达到21%。就细分市场来看,虽然当下用于ADAS的激光雷达在整体市场所占比例不多(1.5%),但是预计2026年将达到41%。

虽然市场预测激光雷达规模快速增长,且ADAS将成为激光雷达最大细分市场,但是和大部分新兴的科技产品一样,发展初期会存在技术路线尚未定型的情况。

换言之,时下最被看好的技术不一定是最终改变行业生态的技术。

目前行业公认纯固态是未来,但由于技术不成熟,衍生了混合固态雷达这种过渡产品,并已经开始获得车企的定点。

之前在艾迈斯欧司朗的媒体交流会上,其高级总监冷剑青就车载激光雷达的发展趋势给出自己的思考:长期来看固态激光雷达是一个趋势。但是在固态能够在成本和性能上全面取代之前,市场可能还会处于一个百家争鸣的状态。

Innovusion图像级激光雷达点云:图片来源:Innovusion

Innovusion 联合创始人兼CEO 鲍君威也发表过大致相似的观点,即混合固态激光雷达其实是机械旋转式激光雷达和纯固态激光雷达中间的一个过渡阶段。在未来漫长的自动驾驶时代,会有几代的产品量产空间,时间大约在10—20年。

而事实上,自动驾驶究竟需要什么样的传感器,至今仍需打上问号。从某种程度上而言,4D毫米波雷达具备了蚕食部分激光雷达市场的能力,但是前者价格更低。试想,如果激光雷达的价格迟迟没有下降,而更高性能的4D成像雷达开始涌现市场,人们又会作出怎样的选择?

更何况,在这个世界上还有一个马斯克认为“只有傻瓜才用激光雷达”。虽然激光雷达是众多车企的选择,但是在探讨“怎样让汽车更智能”这个话题的时候却不得不参考下智能车先驱特斯拉的想法。

除了技术的不确定性,激光雷达厂商尚且处于群雄逐鹿的阶段:战场还是那片战场,而舞台的主角不仅仅有它们。一方面,包括禾赛在内的头部在谋划IPO的同时,不忘构建生态圈试图和车企、Tier1深度绑定;另一方面,华为、大疆等科技公司也跨界入局车规级赛道。

根据中金的研究报告,目前较多车企开始为 2025-2026年的新型 ADAS 系统寻找零部件供应商,即未来2年左右,车企会确定未来4-5年的量产车型的激光雷达供应商。一言以蔽之,未来两年或是激光雷达厂商竞争的重要窗口期,不确定性将减弱。因为不同于消费电子,汽车制造商和确定零部件供应商之间黏性较强,一旦确定搭载量产,不会轻易变更。

未来的市场格局,我们尚且不能确定。但是,无论是国外二级市场还是国内一级市场,分化将逐步显现。而对于已经入局的玩家而言,只有在不确定性中做好确定的事,才能创造机遇。

原文标题 : 分化已显现,激光雷达市场未来两年或迎窗口期